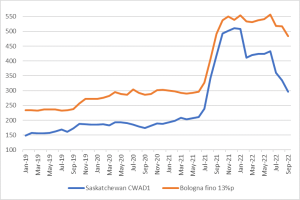

L’anno scorso è stato particolarmente intenso per i mercati agricoli, in quanto le condizioni climatiche avverse, un contesto geopolitico instabile, l’inflazione energetica e le difficoltà logistiche hanno causato grandi ondate di volatilità sulla maggior parte delle materie prime agricole. Come mostra il grafico sottostante, il grano duro non ha fatto eccezione.

Figura 1 – prezzi del grano duro in €/t

Nell’estate del 2021 una grave siccità ha fatto crollare la produzione canadese di quasi il 60%, fino a raggiungere il minimo storico di 2,7 milioni di tonnellate, innescando un rialzo dei prezzi senza precedenti in cui le quotazioni hanno raggiunto record storici. Essendo il Canada la fonte di oltre il 50% delle importazioni mondiali, questo improvviso calo della produzione ha causato una scarsità di offerta. Il grano duro è una materia prima per la quale la domanda è davvero poco elastica, soprattutto per uso alimentare, ma il mercato ha cercato di adattarsi alla crisi dell’offerta. In Italia, nel 2021, il consumo di pasta è diminuito di quasi il 7% rispetto al 2020 e del 3% rispetto al 2019. Nel maggio 2021, la Turchia ha approvato un emendamento che amplia l’elenco dei Paesi di destinazione della pasta contenente una percentuale di grano tenero. Negli Stati Uniti, il consumo di grano duro è diminuito del 10% rispetto all’anno precedente. Nonostante questi aggiustamenti, l’offerta limitata ha fatto impennare i prezzi (+82% tra giugno e ottobre 2021 alla borsa di Bologna) e i Paesi importatori (soprattutto Italia e Nord Africa) hanno eroso le scorte per far fronte alla domanda. A partire da giugno 2022 e per tutta l’estate, i prezzi hanno iniziato a diminuire, mentre le aspettative per il raccolto canadese 2022/23 si sono fatte sempre più rosee: le previsioni iniziali prevedevano una produzione di circa 5,5 milioni di tonnellate, che sono state alzate oltre i 6 milioni di tonnellate in agosto. Tuttavia, i prezzi italiani sono stati piuttosto rigidi nella loro discesa: se le quotazioni canadesi sono diminuite del 33% tra giugno e settembre, il calo registrato alla borsa di Bologna è stato solo del 13%, -16% a Foggia. In parte, a causa dell’indebolimento dell’euro che ha provocato uno spread tra i mercati di origine e quelli di importazione. Questa rigidità, però, è dovuta soprattutto ai problemi produttivi riscontrati per la maggior parte delle colture in Europa: durante l’estate quest’area geografica è stata colpita dalla peggiore siccità degli ultimi 500 anni e dalle temperature medie più calde mai registrate, due fattori che hanno avuto un pesante impatto sulle colture. Secondo i dati della Commissione europea, la produzione di grano duro è diminuita del 6% in Italia (principale produttore dell’Ue), del 14% in Francia e del 19% in Spagna. La produzione totale dell’Ue è diminuita dell’8%. Anche il Nord Africa è stato duramente colpito dalla siccità durante la scorsa estate: si prevede che la produzione in Marocco scenderà del 70%, causando un calo del 23% della produzione in quest’area geografica. Con i raccolti conclusi o quasi, l’Europa, il Nord Africa e la Turchia si stanno avvicinando alla stagione della semina: gli agricoltori devono ora decidere se piantare il grano duro, optare per altre colture laddove possibile, o non piantare affatto. La decisione di piantare sarà il risultato della ponderazione di tre fattori principali: innanzitutto i costi di produzione, che sono aumentati a dismisura nell’ultimo anno. L’inflazione energetica ha raggiunto il 38% nell’area dell’euro ad agosto, trainata principalmente dal gas naturale, il cui prezzo sul benchmark di Amsterdam (TTF) è triplicato da settembre 2021. Ciò sta causando gravi problemi nel settore dei fertilizzanti, in quanto molti di essi sono derivati dal gas naturale: molte fabbriche hanno dovuto chiudere completamente la produzione perché i costi erano troppo alti per essere gestiti (secondo Fertilizers Europe, la capacità produttiva è stata ridotta del 70%), e quelle che sono rimaste in attività hanno dovuto aumentare il prezzo del prodotto. Questo ha reso le colture che hanno meno bisogno di fertilizzazione (come la soia) più convenienti di quelle che ne hanno più bisogno (come il mais). Per quanto riguarda il grano duro, il suo fabbisogno di fertilizzazione è superiore a quello del grano tenero o della soia, benché inferiore a quello del mais.

Un altro fattore importante da tenere in considerazione è la carenza d’acqua: le recenti piogge che hanno interessato la maggior parte delle aree di produzione dell’Ue hanno facilitato i preparativi per la semina, migliorando le condizioni del suolo che in precedenza erano molto compromesse. Tuttavia, le riserve idriche rimangono a livelli storicamente bassi, il che potrebbe causare un altro anno di basse rese se i livelli delle precipitazioni non dovessero essere ottimali anche in questa campagna. Questa prospettiva, insieme all’aumento dei costi di produzione, delinea un quadro piuttosto negativo per gli agricoltori.

Infine, gli agricoltori soppeseranno i costi di produzione previsti rispetto ai prezzi quando si apriranno i periodi di semina. I recenti cali dei prezzi prima della stagione di semina potrebbero disincentivare la semina del grano duro, ma il trend discendente sembra essersi attenuato nelle ultime sessioni di mercato. Tutti i fattori sopra citati dovranno essere seguiti da vicino per capire meglio cosa decideranno gli agricoltori. Sarà infatti fondamentale per determinare le tendenze future del mercato del grano duro: la scorsa campagna di commercializzazione è stata soggetta a limitazioni dell’offerta e i Paesi importatori hanno dovuto consumare le loro scorte poiché la mancanza di prodotto ha ostacolato gli scambi commerciali. Quest’anno la produzione mondiale dovrebbe riprendersi, ma non così tanto da raggiungere livelli da record; la domanda, invece, è prevista in rapida ripresa, in quanto i Paesi importatori devono raccogliere quantità sufficienti di prodotto per soddisfare la domanda interna (a maggior ragione se si considera la minor produzione) e per ricostituire le proprie scorte. Tutti questi fattori agiscono in un mercato con un basso rapporto scorte/utilizzo a livello mondiale: tale rapporto era leggermente superiore al 18% nel 2021/22, quasi il 30% al di sotto della media quinquennale, e si prevede un ulteriore calo nel 2022/23, secondo l’IGC. I bassi livelli delle scorte rendono il mercato più esposto agli eventi esterni, rendendolo più incline a un’elevata volatilità come reazione a qualsiasi tipo di evento endogeno o esogeno.